Beim Factoring werden aktuelle Forderungen verkauft, um zusätzliche Liquidität zu generieren. Es handelt sich also um eine schnelle Form der Finanzierung.

Viele Unternehmen kennen es: Wenn die Ware geliefert ist, die Rechnung aber mit Verspätung oder gar nicht bezahlt wird, tritt ein bedrohlicher Liquiditätsengpass auf. Muss es aber nicht – Factoring kann helfen!

Factoring Definition:

Factoring ist ein innovatives Finanzierungsinstrument, mit dem ein Unternehmen schnell und zuverlässig frische Liquidität generieren kann.

Der Clou: Die Liquidität wird aus eignen Werten erzeugt – den offenen Forderungen.

Factoring Vorteile:

Das Unternehmen verkauft fortlaufend seine Forderungen aus Lieferung und Leistung an ein Factoring-Institut und erhält den Gegenwert unmittelbar ausbezahlt.

Damit schaffen Unternehmen aus eigenen Mitteln und umsatzkongruent den nötigen finanziellen Spielraum für Investitionen und Wachstum – ganz ohne Bankkredit!

Neben der Finanzierungsfunktion sind beim Full-Service-Factoring zusätzliche Services inkludiert. Denn der Factoringanbieter, der die Forderungen kauft, übernimmt das gesamte Debitorenmanagement und bietet einen 100%igen Schutz vor Forderungsausfall.

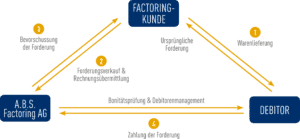

Sehen Sie hier die Funktionsweise von Factoring – das sogenannte Factoring-Dreieck:

Ein Unternehmen (=Factoring-Kunde) erbringt eine Warenlieferung oder Dienstleistung gegenüber seinem Abnehmer (=Debitor). Daraus resultiert eine Forderung. Die Leistung muss vollumfänglich erbracht sein.

2. Forderungsverkauf / Rechnungsübermittlung

Der Factoring-Kunde übermittelt A.B.S. seine Rechnungsdaten und verkauft seine Forderung an die A.B.S. Die A.B.S. übernimmt dabei die Rechte an den Forderungen.

3. Bevorschussung der Forderung

Die A.B.S. begleicht den offenen Forderungsbetrag. Dabei werden 90% des Rechnungsbetrages sofort ausbezahlt. Der verbleibende Betrag wird abzüglich etwaiger Skonti, Rabatte, Gutschriften oder Retouren nach vollständigem Zahlungseingang durch den Debitor überwiesen.

4. Zahlung der Forderung

Nach Ablauf des vereinbarten Zahlungsziels begleicht der Debitor die Rechnung bei A.B.S.

Factoring ist der fortlaufende Verkauf von Geldforderungen an eine Factoringgesellschaft. Gegenstand von Factoring sind Forderungen aus Lieferungen und Leistungen an Kunden, die sogenannten Abnehmer oder Debitoren. Deshalb spricht man auch von einer Vorfinanzierung bzw. einer Bevorschussung der Forderung.

Der Verkäufer der Forderungen schließt beim Factoring mit dem Factor einen Vertrag ab, der aufgrund seiner mehrjährigen Laufzeit die Working Capital Finanzierung des Unternehmens sichert. Der Vertrag regelt den Verkauf aller Forderungen eines Unternehmens oder speziell beim Ausschnittsfactoring den Verkauf von Forderungen gegen definierte Abnehmergruppen.

Das Factoring-Angebot von A.B.S. Global Factoring richtet sich an mittelständische Unternehmen mit einem Jahresumsatz größer 300.000 Euro. Auch für wachstumsintensive Unternehmen, wie Start-ups oder Unternehmen in der Restrukturierung haben wir besondere Angebote. Doch wie geht der Prozess?

Factoring hat viele Vorteile. Der wohl wichtigste Vorteil ist, dass der Liquiditätszufluss aus den bereits geschaffenen Werten – Ihren offenen Forderungen – innerhalb kürzester Zeit erfolgt. So lassen sich Geldeingänge zuverlässiger planen.

Darüber hinaus hat Factoring folgende Vorteile:

Auch für Ihre Kunden bietet Factoring viele Vorteile. Sie können sich vom Wettbewerb abheben und längere Zahlungsziele anbieten, ohne dabei die eigene Liquidität einzuschränken. Denn Sie erhalten Ihr Geld mittels Factoring unmittelbar nach der Rechnungsstellung überwiesen.

Auch wenn die Zahlung einmal ausfällt, sind Sie durch unseren Versicherungsschutz zu 100% gegen Forderungsausfall abgesichert. Das bedeutet konkret: kein Zahlungsrisiko für Sie. Der Rechnungsbetrag wird in jedem Fall ausbezahlt.

Ihr Wachstum ist nicht länger von Ihrer Liquidität abhängig. Sie können endlich langfristig planen.

Wir übernehmen das Debitorenmanagement und das Mahnwesen bis hin zum Inkasso, sollte ein Kunde seiner Zahlungsaufforderung nicht nachkommen. Sie können sich durch die freiwerdenden Ressourcen mehr auf Ihr Kerngeschäft konzentrieren und entlasten Ihre Buchhaltung.

Da Sie Ihren Debitoren längere Zahlungsfristen gewähren können, bieten Ihre Angebote einen entscheidenden Mehrwert.

Factoring verbessert Ihre Bilanzkennzahle und stärkt somit Ihr Bankenrating. Das wirkt sich positiv auf Bonitätsprüfungen, Kreditanträge oder bei der Suche nach Kapitalgebern aus.

Wenn sich Ihre Kunden mit der Bezahlung Ihrer Forderungen Zeit lassen – sei es aus Gründen des Wettbewerbs oder durch bewusste Verzögerung-, dann ist Factoring ein effizientes und etabliertes Finanzierungsinstrument, mit dem sie den Gegenwert Ihrer Forderungen früher erhalten und somit diese Mittel direkt wieder in neue Investitionen oder Ausgaben für Waren oder Personal einsetzen können. Der Cash Conversion Cycle verkürzt sich also signifikant – und das ist ein entscheidender Wettbewerbsvorteil für unternehmerisches Wachstum.

Kurz gesagt: Wenn Sie Ihren Kunden lange Zahlungsziele gewähren oder gewähren müssen, dann ist Factoring sinnvoll.

Factoring eignet sich für:

Die offenen Forderungen können aus Warenlieferungen oder Dienstleistungen resultieren. Wichtig ist nur, dass

Achtung: Factoring ist ein Finanzierungsinstrument für Unternehmen mit B2B-Geschäft und wiederkehrenden Kunden. Für die Finanzierung von Projektgeschäft, Rechnungen nach VOB, Rechnungen gegen Privatkunden (B2C) und Einzelforderungen ist Factoring hingegen nicht geeignet.

Sind alle Voraussetzungen für Factoring erfüllt, kauft die A.B.S. Global Factoring AG die Forderungen an und zahlt 90 Prozent des Forderungswertes innerhalb von 24 Stunden aus. Die verbliebenen 10 Prozent dienen als Sicherheit und werden unmittelbar ausbezahlt, sobald die Kunden (Debitoren) die offene Forderungen beglichen haben.

Was ist Factoring? Ein einfaches Beispiel: Unternehmen A liefert Waren oder eine Dienstleistung an Kunden B und stellt dafür eine Rechnung von 100.000 Euro. Diese Rechnung verkauft Unternehmen A an einen Factoring Anbieter C. Dieser zahlt Unternehmen A 90 % des Rechnungsbetrages aus und fordert die Rechnungssumme von Kunde B ein.

Ein Factoring-Beispiel aus unserer Praxis:

Ein Unternehmen für elektronische Bauteile liefert am 15. März Waren im Wert von 10.000 Euro an einen Kunden und stellt dafür eine Rechnung aus. Das Unternehmen räumt dem Kunden ein Zahlungsziel von 90 Tagen ein. Da es schneller an das Geld gelangen möchte, um neue Waren einzukaufen, tritt es die Rechnung an einen Factoring-Dienstleister ab. Dieser überweist dem Unternehmen 90 % des geforderten Rechnungsbetrages, also 9.000 Euro binnen 24 Stunden.

Sollte der Kunde die Rechnung nicht fristgerecht innerhalb der vereinbarten 90 Tage zahlen, obliegt es dem Factor, in Abstimmung mit dem Unternehmen das Mahnverfahren mit allen weiteren erforderlichen Schritten einzuleiten. Anbieter wie A.B.S. Global Factoring übernehmen im Rahmen ihrer Full-Service-Leistungen auch das Ausfallrisiko, falls der Abnehmer die Forderung nicht zahlt.

Sobald der Schuldner die Forderung beglichen hat, werden dem Hersteller der elektronischen Bauteile die verbleibenden 10 % (1.000 Euro) des Rechnungsbetrages – abzüglich möglicher Verrechnungen – ausgezahlt. So gelangt das Unternehmen nach dem Verkauf seiner Forderung nicht nur frei von jeglicher Besorgnis zu sofortiger Liquidität. Es muss sich auch keinerlei Gedanken mehr über die Bonität und die Zahlungsmoral seines Abnehmers machen.

Was genau Sie für A.B.S. Factoring bezahlen müssen, hängt von Ihrem individuellen Finanzierungsumfang ab. Hier spielen Kennzahlen wie Ihr Jahresumsatz, das durchschnittliche Zahlungsziel sowie die Anzahl der Debitoren und jeweiligen Rechnungen eine Rolle. Dazu eine Beispielrechnung für Factoring-Kosten:

Unser Kunde – ein Handelsunternehmen – erwirtschaftet einen Umsatz von 12 Millionen Euro im Jahr. Branchenüblich sind Zahlungsziele von durchschnittlich 45 Tagen, während Lieferanten bereits nach 30 Tagen bezahlt werden müssen. Um die Liquidität zu verbessern, wurde den größten Kunden, die ein Umsatzvolumen von 40 % ausmachen, Skonto in Höhe von 2 % gewährt. Skonti, die von Lieferanten bei vorzeitiger Zahlung angeboten werden, können bislang nicht genutzt werden, da die Liquidität aufgrund der Vorfinanzierung der Forderungen gebunden ist.

Setzt das Handelsunternehmen Factoring ein, verbessert sich die Liquidität mit dem Erstankauf bei einer Bevorschussung von 90 % um 1,35 Millionen Euro. Damit können Lieferantenrechnungen auch unter Ausnutzung von Skonto bezahlt werden. Unterstellt man, dass bei einem jährlichen Wareneinsatz von 8.500.000 Euro bei einem Anteil von 20 % der Lieferanten 3 % Skonto genutzt werden kann, ergibt sich allein daraus eine Einsparung von 51.000 Euro. Da durch den Einsatz von Factoring auf der Kundenseite keine Skonti mehr eingeräumt werden, spart das Unternehmen weitere 96.000 Euro ein. Dank des Liquiditätszuflusses kann auch die Inanspruchnahme von Bankkrediten um 500.000 Euro reduziert werden, somit reduziert sich der Zinsaufwand bei einem Zinssatz von 5,5 % p.a. um 27.500 Euro. Die Einsparungen liegen somit insgesamt bei 174.500 Euro.

Bei einer angenommenen Factoringgebühr von 0,75 % und einem Zinssatz von 3,75 % p.a. entstehen Kosten in Höhe von 140.625 Euro. Neben der Verbesserung der Rentabilität um 33.875 Euro in unserem Beispiel sind weitere Nutzen zu berücksichtigen:

Und wie stellt sich der Einsatz von Factoring im Überblick in der Bilanz sowie in der Gewinn- und Verlustrechnung unseres Handelsunternehmens dar? Unsere Tabelle zeigt es:

| Aktiva | TEUR | Passiva | TEUR |

| AV | 100 | Kapital | 750 |

| Warenlager | 2.500 | Bank | 2.150 |

| Forderungen | 1.500 | Lieferanten | 1.200 |

| Bilanzsumme | 4.100 | 4.100 |

| Aktiva | TEUR | Passiva | TEUR |

| AV | 100 | Kapital | 750 |

| Warenlager | 2.500 | Bank | 1.650 |

| Forderungen | 150 | Lieferanten | 350 |

| Bilanzsumme | 2.750 | 2.750 |

| Ergebnis v.St. | 285.750 | 319.625 |

| GuV ohne Factoring | GuV mit Factoring | |

| Umsatz | 12.000.000 | 12.000.000 |

| Skonti | -96.000 | – |

| Gesamtleistung | 11.904.000 | 12.000.000 |

| Wareneinsatz | -8.500.000 | -8.449.000 |

| Rohertrag | 3.404.000 | 3.551.000 |

| Zinsaufwendungen | -118.250 | -141.375 |

| Factoringgebühr | – | -90.000 |

| Sonstige Kosten | -3.000.000 | -3.000.000 |

Auf dem Factoring-Markt werden viele Arten von Factoring angeboten. Dadurch haben Unternehmen die Möglichkeit, eine an ihre individuellen Bedürfnisse angepasste Factoring-Variante zu wählen.

Die Wahl der geeigneten Factoring-Art sollte sich dabei nach dem Zahlungsverhalten der Debitoren, dem Liquiditätsbedarf und der Kundenstruktur richten.

Je nach Factoring-Art können die Kosten und Leistungen variieren.

Auf dem deutschen Factoring-Markt werden folgende gängige Factoring-Varianten angeboten:

Seit dem 25. Dezember 2008 unterliegen Finanzdienstleistungsinstitute wie Factoring-Anbieter dem Kreditwesengesetz (KWG) und anderen Gesetzen wie beispielsweise dem Geldwäschegesetz (GwG). Factoring darf somit nur mit Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) betrieben werden. Die laufende Überwachung erfolgt durch die Deutsche Bundesbank und die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Für Factoring-Anbieter gelten daher wie für sonstige Bankgeschäfte strenge Regulierungsvorschriften.

Factoring ist nicht zu verwechseln mit Inkasso. Während ein Factoringunternehmen das Forderungsmanagement als Ganzes übernimmt, inklusive Mahnwesen und Inkasso, wird ein Inkassounternehmen üblicherweise erst dann tätig, wenn es bei einzelnen Forderungen bereits zu einem Zahlungsverzug gekommen ist.

Im Grunde genommen haben Inkasso und Factoring zwar ein identisches Ziel: Die Liquidität eines Unternehmens zu bewahren. Im Detail unterscheiden sich die Aufgaben eines Inkassounternehmens von der Arbeit eines Factoringanbieters jedoch wesentlich:

Wer auf Factoring setzt, spart sich den Aufwand und die Kosten für ein Inkassoverfahren.

Factoring und Forfaitierung sind verwandte Begriffe. Denn auch bei der Forfaitierung handelt es sich um einen Forderungsverkauf. Es gibt jedoch drei maßgebliche Unterschiede zwischen Factoring und Forfaitierung:

Zession und Factoring sind eng miteinander verwandte Finanzierungsinstrumente. Dennoch gibt es entscheidende Unterschiede:

Die Branchenzahlen 2022 des Deutschen Factoring-Verbands belegen es eindrucksvoll: Factoring erfreut sich immer größerer Beliebtheit. War Factoring früher der Großindustrie vorbehalten, so hat sich dieses Finanzierungsinstrument inzwischen auch fest im Mittelstand etabliert. Insbesondere im Full-Service-Factoring zeigen die Trends steil nach oben. 2022 nutzten mehr als 105.000 Unternehmen diese Finanzierungsform – ein Wachstum von 33% gegenüber dem Vorjahr. Viele mittelständische Unternehmen holen daher heutzutage ein Factoring-Angebot ein, wenn sie ihre Unternehmensfinanzierung neu denken wollen.

Gerade in der derzeitigen Situation, in der sich die großen Banken zunehmend aus der Mittelstandsfinanzierung verabschieden, sind sichere und berechenbare Finanzierungsbausteine Gold wert. Und sollte der Umsatz mal geringer sein als erwartet, wird die GuV nicht noch durch Kosten belastet. Eine Bereitstellungsprovision gibt es beim Factoring nicht. Und weil Sie sich beim Factoring kein Geld leihen, müssen Sie auch keines zurückzahlen.

Factoring ist heutzutage in bereits mehr als 30 Branchen eine täglich genutzte Form der Unternehmensfinanzierung. Insbesondere der Handel- und die Handelsvermittlung, die Metallverarbeitung, das Ernährungsgewerbe, die Herstellung von Maschinenerzeugnissen, das Gewerbe rund um den Maschinenbau, das verarbeitende Gewerbe, die Herstellung von chemischen Erzeugnissen, der Fahrzeugbau, Elektronik/elektronische Bauelemente sowie die Papier-, Verlags- und Druckgewerbe sind typische Factoring-Kunden.